Desde o dia 19 de março, estão sendo intimados os contribuintes omissos em relação às seguintes declarações e escriturações: Programa Gerador do Documento de Arrecadação do Simples Nacional - Declaratório (PGDAS-D), Declaração Anual Simplificada para o Microempreendedor Individual (DASN-SIMEI), Declaração de Débitos e Créditos Tributários Federais (DCTF), Declaração de Débitos e Créditos Tributários Federais Previdenciários e de Outras Entidades e Fundos (DCTFWeb), Declaração de Informações Socioeconômicas e Fiscais (Defis), Escrituração Contábil Fiscal (ECF) e Escrituração Fiscal Digital das Contribuições incidentes sobre a Receita (EFD-Contribuições).

Foram identificados aproximadamente 4 milhões de contribuintes com pendências de obrigações acessórias, dos quais mais de 1,5 milhão já foram notificados.

As intimações estão sendo envidas para a Caixa Postal dos contribuintes, que terão o prazo de 30 dias para regularizar sua situação fiscal. Além do rol das obrigações acessórias faltantes, as mensagens possuem os endereços das páginas com as orientações específicas para cada caso.

O sistema que aponta a omissão é atualizado com as entregas das declarações e escriturações em um intervalo de 5 a 30 minutos após a transmissão, dependendo do tipo de documento apresentado. Caso tenha interesse, o contribuinte pode acompanhar o processo de saneamento das omissões pelo relatório da situação fiscal, efetuando, por exemplo, uma nova verificação a cada hora.

Confira como consultar as mensagens recebidas

A melhor maneira de consultar um Termo de Intimação ou outro aviso eletrônico enviado pela Receita é por meio da Caixa Postal do e-CAC.

A Caixa Postal do Portal e-CAC é a forma centralizada, segura e sigilosa para o contribuinte receber e gerenciar as comunicações da Receita Federal. Esse é o melhor modo de se proteger contra fraudes.

Para os optantes do Simples Nacional, inclusive Microempreendedores Individuais (MEI), as mensagens disponibilizadas no Caixa Postal do e-CAC também podem ser consultadas no DTE-SN (Domicílio Tributário Eletrônico do Simples Nacional), acessado por meio do Portal do Simples Nacional.

Atenção! Não é necessário comparecer às Unidades da Receita Federal para regularizar as pendências!

Saiba como verificar pendências

Clique aqui para acessar a opção “Consulta Pendências – situação Fiscal” > “Diagnóstico Fiscal” do Portal e-CAC.

Saiba as consequências da não regularização

É importante lembrar que, conforme previsto no art. 81 da Lei nº 9.430/1996 e no art. 38 da Instrução Normativa RFB nº 2.119/2022, a omissão por 90 (noventa) dias seguidos de qualquer obrigação acessória, a contar da data estabelecida pela legislação para sua apresentação, poderá acarretar a inaptidão da inscrição no CNPJ do sujeito passivo. Esse bloqueio impede a emissão de notas fiscais bem como a obtenção de financiamentos e empréstimos.

Além disso, a pessoa jurídica omissa está sujeita à aplicação de multas, conforme estabelecido na legislação (clique aqui para conferir as fundamentações legais), e ao arbitramento do lucro, no caso de optante pelo lucro real.

Confira mais informações sobre o controle de obrigações acessórias

Para obter maiores informações sobre a inaptidão da inscrição no CNPJ, acesse a página Receita Federal > Assuntos > Mais Orientações Tributárias > Cobranças e Intimações > Controle de Entrega de Declarações > Inaptidão da inscrição no CNPJ em decorrência de omissão.

Para obter orientações, detalhadas por situação da pessoa jurídica, sobre como regularizar a omissão, acesse a página Receita Federal > Assuntos > Mais Orientações Tributárias > Cobranças e Intimações > Controle de Entrega de Declarações > Orientações sobre o Termo de Intimação por Omissão na Entrega de Declarações.

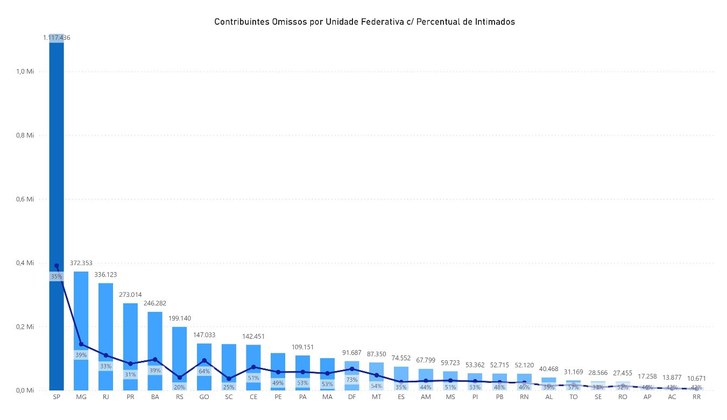

Gráficos

Gráfico

Gráfico

|

UF |

Contribuintes Omissos |

Contribuintes Intimados |

Percentual de Intimados |

|

AC |

13.877 |

5.784 |

41,68% |

|

AL |

40.468 |

14.110 |

34,87% |

|

AM |

67.799 |

29.620 |

43,69% |

|

AP |

17.258 |

7.997 |

46,34% |

|

BA |

246.282 |

96.784 |

39,30% |

|

CE |

142.451 |

73.242 |

51,42% |

|

DF |

91.687 |

67.326 |

73,43% |

|

ES |

74.552 |

25.807 |

34,62% |

|

GO |

147.033 |

93.730 |

63,75% |

|

MA |

101.137 |

53.222 |

52,62% |

|

MG |

372.353 |

144.882 |

38,91% |

|

MS |

59.723 |

30.705 |

51,41% |

|

MT |

87.350 |

47.486 |

54,36% |

|

PA |

109.151 |

57.654 |

52,82% |

|

PB |

52.715 |

25.207 |

47,82% |

|

PE |

116.947 |

57.244 |

48,95% |

|

PI |

53.362 |

28.127 |

52,71% |

|

PR |

273.014 |

83.443 |

30,56% |

|

RJ |

336.123 |

109.883 |

32,69% |

|

RN |

52.120 |

23.718 |

45,51% |

|

RO |

27.455 |

14.292 |

52,06% |

|

RR |

10.671 |

4.518 |

42,34% |

|

RS |

199.140 |

40.321 |

20,25% |

|

SC |

145.316 |

36.611 |

25,19% |

|

SE |

28.566 |

9.503 |

33,27% |

|

SP |

1.117.436 |

391.098 |

35,00% |

|

TO |

31.169 |

17.693 |

56,76% |

|

TOTAL |

4.015.155 |

1.590.007 |

39,60% |

FONTE: Receita Federal

Relatório